今年も年末調整書類を書く時期がやってきましたね。

複雑な税金の計算、苦手な方も多いと思います。

しかし、自身の税金がどんなふうに計算されているのか、しっかり理解し、確実な節税をしたいですね。

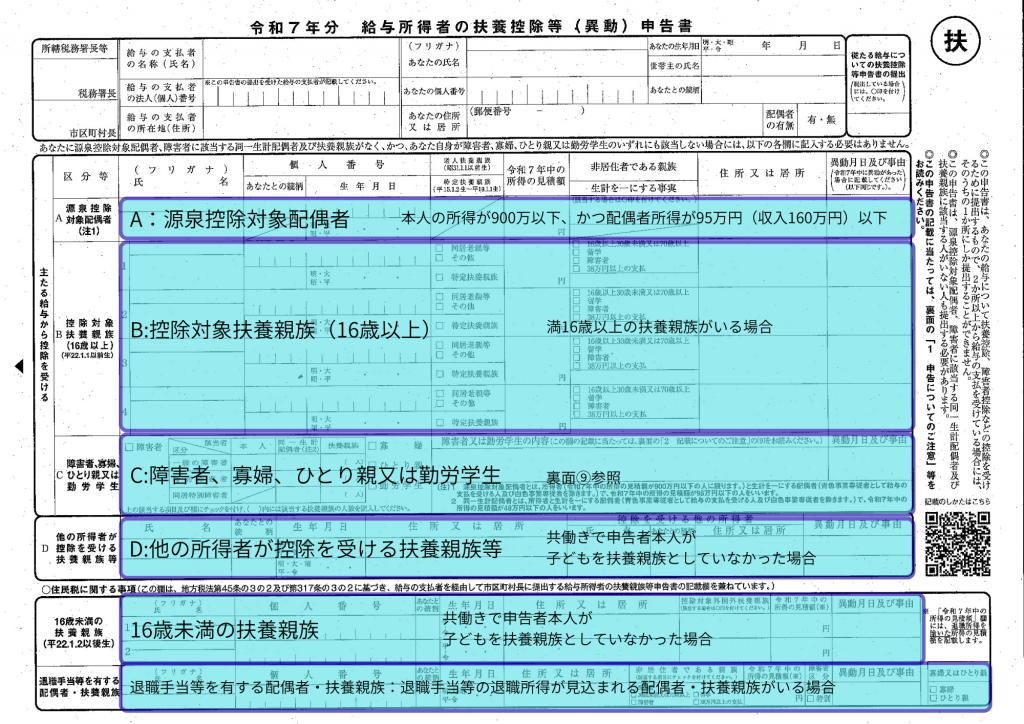

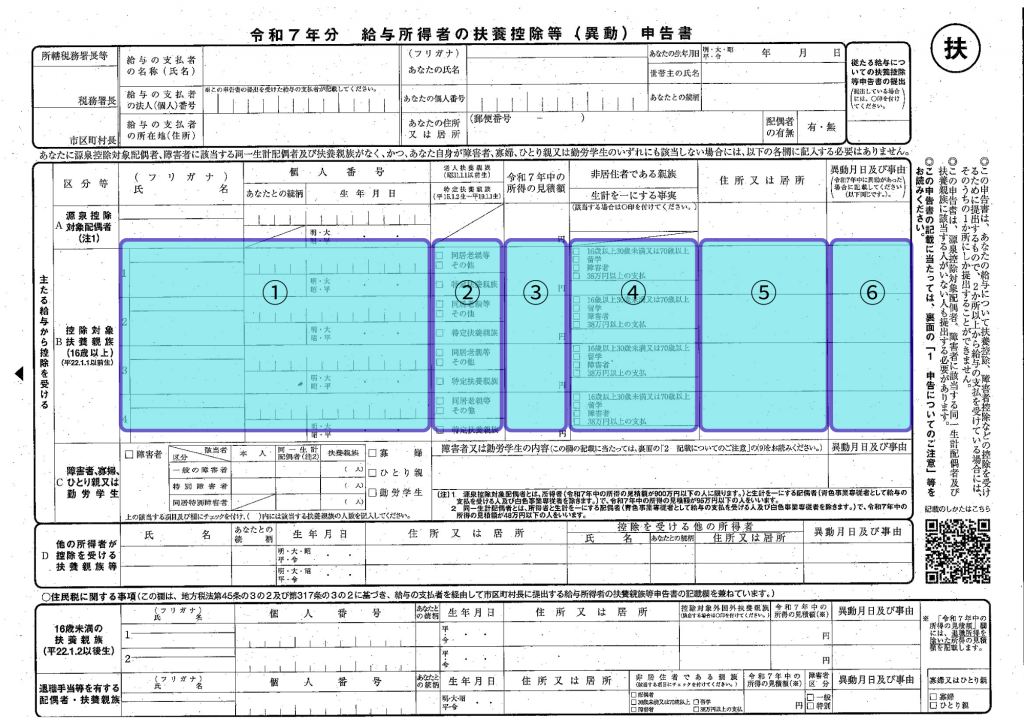

給与所得者の扶養控除等(異動)申告書

はじめに・・・所得金額とは?

【給与所得金額】

給与所得金額=年収(給与のみ)-給与所得控除額(下記※1参照)

給与以外の収入は

【公的年金等】

・公的年金等による所得=公的年金等の収入金額-公的年金等控除額

・年齢や公的年金以外の所得額によって控除額がかわります。

【事業所得者】

・事業所得=収入金額-必要経費

【複数の所得がある場合】

すべての所得の合計額を記載します。

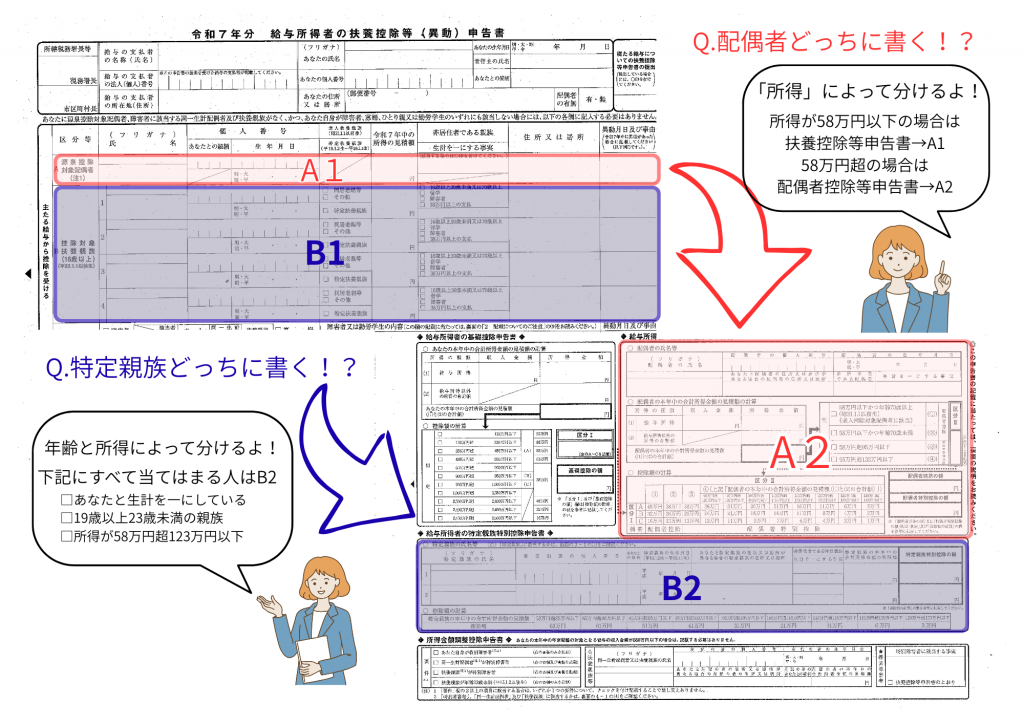

A:源泉控除対象配偶者

- 氏名(フリガナ)、生年月日、個人番号(不要な場合もあり)、所得見積額(上記にて計算)、住所(本人と同じ場合は「同上」でも可)

- 年収(給与のみ)-給与所得控除額(下記※1参照)=【所得金額】 を必ず記載 ※95万円以下になります(95万円を超える場合は、配偶者特別控除欄(別紙)に記載です。

- 申告者の所得金額が900万円以下

- 配偶者が青色事業専従者として給与の支払いを受けていない、または白色事業専従者でないこと

B:控除対象扶養親族(16歳以上)

- 満16歳以上(平成22年(2010年)1月1日以前生まれ)の扶養親族がいる場合、その扶養親族の以下の情報を記入

- 所得者と生計を一にする親族、令和7年中の所得の見積額が48万円以下の人(詳しくは用紙裏面④参照)

①基本情報

基本情報を記載します。フリガナ、生年月日、個人番号も記載します。

②老人扶養親族または特定扶養親族

・【特定扶養親族】に✓→年齢19歳以上23歳未満の人(平成15年1月2日から平成19年1月1日までの間に生まれた人)かつ、所得58万円以下

・【同居老親等】に✓→所得者又はその配偶者の直系尊属で、所得者又はその配偶者のいずれかとの同居を常況としている人

③令和7年中の所得の見積額

上記の方法にて計算してください

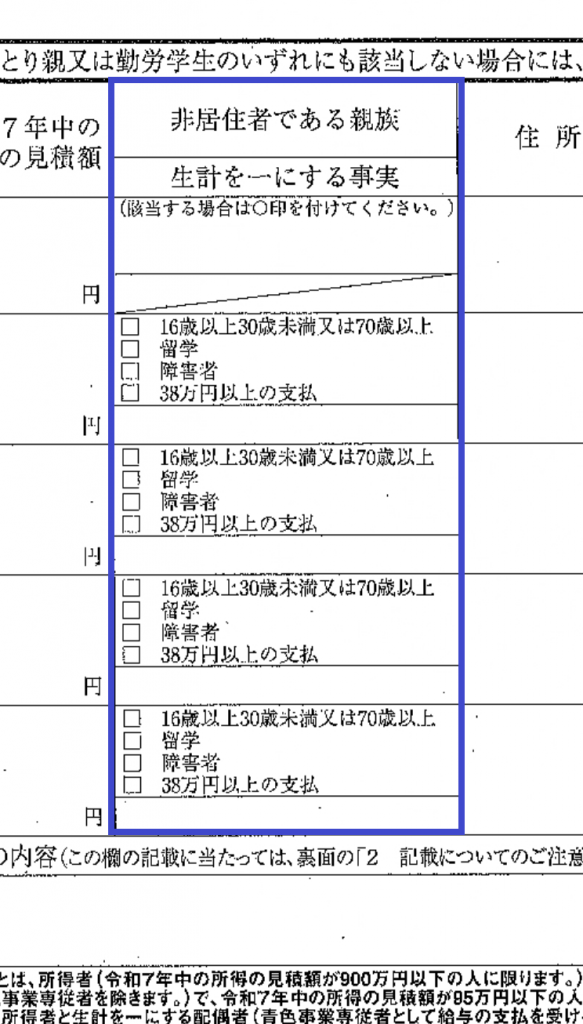

④非居住者である親族と生計を一にする事実

非居住者である16歳以上の扶養親族については、

以下のいずれかに当てはまる場合扶養控除の対象となります。

この場合、④の該当する欄にチェックを入れてください。

- 16歳以上30歳未満または70歳以上である(16歳以上30歳未満又は70歳以上)

- 30歳以上70歳未満かつ、留学している(留学)

- 30歳以上70歳未満かつ、障害者である(障害者)

- 30歳以上70歳未満かつ、扶養親族に年間38万円以上の支払いをしている(38万円以上の支払)

下段「生計を一にする事実」の欄には

控除対象扶養親族が非居住者である場合に年末調整時に令和7年中にその親族に送金等をした金額の合計額を記載してください。

【添付書類】

「親族関係書類」及び「留学ビザ等書類」、「送金関係書類」が必要です。

⑥異動月日及び事由

C:障害者、寡婦、ひとり親又は勤労学生

該当する欄にチェックを入れ、必要事項を記載(裏面2-(9)を参照、)必要書類添付(裏面3-(3))により、申告できます。

・障害者は本人と同一生計配偶者、扶養親族に適用

・寡婦、ひとり親、勤労学生の方はチェック

その年の所得の種類と見積もり額、学校名と入学年月日をそれぞれ記入します。

D:他の所得者が控除を受ける扶養親族等

申告者と同世帯に所得者が複数いる場合、親族はどの所得者が扶養しても問題ありません。

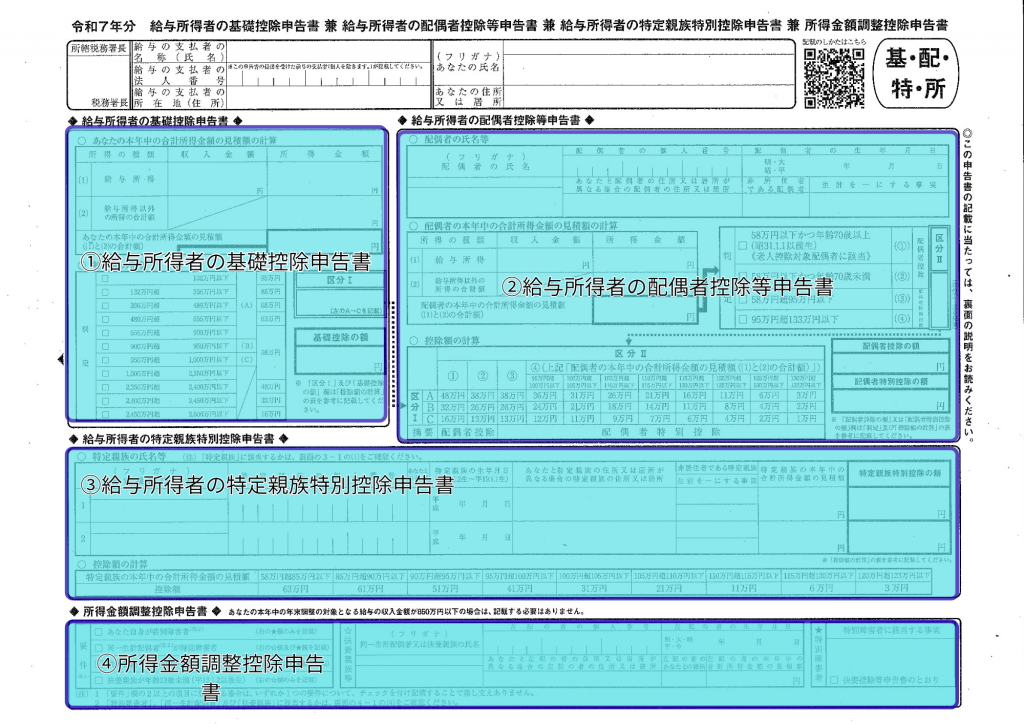

給与所得者の基礎控除申告書兼給与所得者の配偶者控除申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書

年間の合計所得額が2,500万円以下の場合は基礎控除対象です。

①給与所得者の基礎控除申告書

1.給与所得の収入金額を記入します。(総支給額)

2.給与所得の所得金額を記入します。(計算方法は上記「所得金額とは」を参照)

3.所得額を合算し、見積額を記入します。

4.区分と基礎控除の額を記入します。

②給与所得者の配偶者控除等申告書

1.配偶者基本情報を記入します。(非居住者は、「国内に住所を有しない人」は〇をして生計を一にする事実欄に送金額を記載します。※添付書類必須)

2.配偶者の令和7年の収入金額と、それをもとに算出した所得金額を記入します。(所得の計算方法は上記と同じ)

3.判定・区分Ⅱを記入します

4.配偶者特別控除の額を記入します(区分Ⅰと区分Ⅱの交差する箇所の金額を記載します。①、②の方は配偶者控除、③、④の方は配偶者特別控除の欄に記入です)

③給与所得者の特定親族特別控除申告書

特定親族とは、生計を一にする年齢19歳以上23歳未満の親族で、合計所得金額が、58万円超123万円以下の方

※所得が58万円以下で、扶養控除等申告書に記載した親族は記載不要です。

④所得金額調整控除申告書

「子ども・特別障害者等を有する者等の所得金額調整控除」は2025年(令和7年)中の給与の収入金額が850万円を超える給与所得者で、本人や扶養親族・配偶者が特別障がい者である場合と、23歳未満の扶養親族がいる場合に適用されます。また年末調整または確定申告で控除が適用されます。

1.要件欄の該当項目にチェックをいれます。

2.★または☆欄に必要事項を記入

給与所得控除額(※1)

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,900,000円まで | 650,000円 |

| 1,900,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

配偶者控除と特定扶養について